Udzielając odpowiedzi na to pytanie, nie sposób nie odwołać się do pojęcia zdolności kredytowej. W tym wpisie ujawniamy procedury, które są stosowane przez banki przy ocenianiu wiarygodności kredytobiorców, a także dokonujemy przeglądu czynników, które wpływają na poziom zdolności kredytowej. Wyjaśniamy również, w jaki sposób nowo wprowadzona Rekomendacja S wpłynęła na politykę banków w tym zakresie i ich stosunek do różnych form zatrudnienia w kontekście udzielania kredytów hipotecznych. Zamieszczamy przykład, mogący posłużyć za punkt wyjścia do samodzielnego obliczenia zdolności kredytowej przy użyciu dowolnego z kalkulatorów, dostępnych w sieci. Dowiesz się jaki wpływ ma stabilność zatrudnienia, zarobki z działalności gospodarczej i wynagrodzenie z pracy zagranicznej.

Zdolność kredytowa – czym jest i jak oceniają ją banki?

Artykuł 70.1 Ustawy Prawo Bankowe z dnia 29 sierpnia 1997 roku definiuje to pojęcie w następujący sposób: „Przez zdolność kredytową rozumie się zdolność do spłaty zaciągniętego kredytu wraz z odsetkami w terminach określonych w umowie” (zobacz Dz.U. 1997 nr 140 poz. 939). Ustala się ją w drodze analizy kredytowej, której głównym celem jest badanie ryzyka kredytowego, ponoszonego przez bank. W świetle polskiego prawa bankowego, jest ona niezbędna do pozytywnej weryfikacji wniosku kredytowego. Ustawowe regulacje nie precyzują jednak sposobu obliczania zdolności kredytowej, pozostawiając ten proces w gestii banku. Większość z nich stosuje własne algorytmy, które nie są dostępne do publicznego wglądu. Jednak zasób danych, które są uwzględniane w matematycznym modelu, jest ograniczony. Z tego powodu możliwe jest samodzielne oszacowanie własnej zdolności kredytowej przez klienta – np. przy pomocy jednego z dostępnych w sieci kalkulatorów, które do tego służą.

Postaramy się jednak zajrzeć za kulisy i podać przykładowy sposób, w jaki banki ustalają zdolność kredytową. Credit Scoring (Scoring Kredytowy, inaczej punktacja kredytowa) to uniwersalna metoda, służąca ustaleniu prawdopodobieństwa terminowego regulowania zobowiązania przez klienta. Jej początki sięgają 1950 roku – niewątpliwe zalety współczesnych, komputerowych implementacji tego algorytmu to skrócenie czasu analizy wniosku i zwiększona obiektywność procesu. Matematyczny model należy regularnie uaktualniać, uwzględniając sytuację socjoekonomiczną. Analitycy szacują, że liczba zmiennych, wykorzystywanych na etapie tworzenia modelu, wynosi od 50 do 60. Ich liczba – w ostatecznej wersji – zawiera się średnio w przedziale od 12 do 48. Wiedza o relacjach między współczynnikami to element ściśle strzeżonego know-how danego banku. Z dużą dozą prawdopodobieństwa można jednak założyć, że najpowszechniejszymi czynnikami, wpływającymi na ocenę zdolności kredytowej, będą:

- Wysokość dochodów: podstawowy czynnik – punkt wyjścia do dalszej analizy.

- Źródła dochodów i regularność ich uzyskiwania – banki oceniają to w surowy sposób.

- Wysokość kwoty kredytu – czynnik bezpośrednio związany z wysokością dochodów.

- Wysokość wkładu własnego – przekłada się bezpośrednio na zdolność kredytową.

- Okres kredytowania – zdolność kredytowa jest szacowana w odniesieniu do konkretnych ram czasowych.

- Wiek klienta – skomplikowane modele aktuarialne pozwolą bankowi oszacować prawdopodobieństwo, że dana osoba dożyje momentu, w którym bank odzyska wszystkie pieniądze.

- Historia kredytowa klienta – przed złożeniem wniosku, warto dopilnować tego, by mieć czystą „kartotekę” i nie figurować w rejestrach dłużników (rejestry BIK i BIG).

- Liczba osób na utrzymaniu – pozwala bankowi określić przybliżoną strukturę miesięcznych wydatków i kwotę, która pozostanie na spłatę raty.

- Liczba i wysokość bieżących zobowiązań finansowych – niechęć do korzystania z karty kredytowej może okazać się – wbrew pozorom – dużym atutem (choć z drugiej strony bank prawdopodobnie namówi nas na swoją kartę przy kredycie – uwaga: nie zgadzaj się na żadne dodatkowe produkty).

- Wskaźnik LTV – stosunek kwoty pożyczki do wartości nieruchomości, która stanowi jej zabezpieczenie. Im niższy, tym większe szanse na przyznanie kredytu. W 2015 roku maksymalna wartość LTV wynosi 90%; pozostałe 10% to wkład własny (90% to maksimum ustawowe, niektóre banki wymagają wyższego wkładu własnego.

- Inne zabezpieczenia kredytu – czasem może zaważyć na pozytywnym rozpatrzeniu wniosku klienta z tzw. „grupy ryzyka”; dodatkowym zabezpieczeniem może być inna nieruchomość – właścicielem może być osoba trzecia (uwaga: obciąża nie innych osób własnym ryzykiem nie jest przyzwoitym zachowaniem).

Sieć wzajemnych powiązań pomiędzy wymienionymi wyżej czynnikami pozwala przyporządkować wnioskodawcę do odpowiedniej grupy ryzyka – z punktu widzenia banku, zupełne zminimalizowanie ryzyka kredytowego jest nierealne, dlatego indywidualne wnioski rozpatruje się w kontekście szerszych zbiorów danych; jeśli profil wnioskodawcy pokrywa się z profilem statystycznego klienta, regularnie spłacającego dług – szanse na otrzymanie kredytu wzrastają. Banki korzystają również z informacji gromadzonych przez Biuro Informacji Kredytowej S.A. BIK – posiada ono własny algorytm, odpowiedzialny za scoring. Wynik punktowy mieści się w przedziale od 192 do 631 punktów, którym odpowiada od 1 do 5 gwiazdek. Należy jednak pamiętać, że to bank, a nie BIK podejmuje ostateczną decyzję o przyznaniu lub odmowie kredytu. Nie istnieją „magiczne” sposoby na gromadzenie punktów w rankingu – unikanie zaległości i spłacanie zobowiązań w terminie to jedyna droga do osiągnięcia wysokiego ratingu.

Rekomendacja S punkt 8 a zdolność kredytowa

Zalecenia Komisji Nadzoru Finansowego KNF odnośnie oceny zdolności kredytowej zostały zawarte w Rekomendacji 8 (zobacz Rekomendacja S) – klientów detalicznych dotyczą podpunkty od 8.1 do 8.14. Z lektury tego dokumentu wynika, że KNF zachęca banki do zachowania daleko posuniętej ostrożności w procesie analizy kredytowej. Z drugiej strony, instytucja pochyla się nad sytuacją osób, które zarabiają nieregularnie lub cyklicznie. Bank powinien wziąć te dochody pod uwagę, ale priorytet mają przychody ze stabilnego źródła – vide podpunkt 8.4 i 8.5. Podpunkty 8.6, 8.7, 8.8. i 8.9 dotyczą roli poziomu wydatków przy ocenie ryzyka kredytowego. Absolutnie niedopuszczalne jest zaniżanie wszelkich kosztów utrzymania (liczba osób w gospodarstwie domowym, czynsz, rachunki, alimenty i inne stałe opłaty). Rygorystycznie traktowane są również podatki i składki, które pomniejszają realny dochód, brany pod uwagę przy ocenie ryzyka kredytowego. Bank musi również zgromadzić wyczerpujące informacje o zadłużeniu i terminowości regulowania zobowiązań zarówno kredytobiorcy, jak i poręczycieli ekspozycji zabezpieczonej hipotecznie. Podpunkt 8.14 zawiera wytyczne odnośnie analizy tzw. cech jakościowych klienta (czyli takich, których nie da się ustalić na podstawie metod ilościowych). Na ten proces składają się:

- Analiza cech osobowych klienta (przykładowe: wiek, wykształcenie, stan cywilny, wykonywany zawód, stanowisko, staż pracy)

- Analiza przebiegu dotychczasowej współpracy między bankiem a klientem (przykład: korzystanie z innych produktów, historia operacji na rachunku oszczędnościowo-rozliczeniowym, terminowość dokonywania spłat)

- Analiza historii kredytowej klienta (na podstawie dostępnych baz danych)

Stabilność zatrudnienia, czyli czas to pieniądz

Wracając do tytułowego pytania o to, jakie dochody trzeba mieć, aby ubiegać się o kredyt hipoteczny, odpowiadamy następująco: przede wszystkim – stałe. Szereg banków oferuje specjalne linie kredytowe dla freelancerów czy przedstawicieli wolnych zawodów, ale nie zmienia to faktu, że udokumentowanie regularności przychodów powinno być priorytetem dla każdego klienta. O ile nie jest to problemem, gdy jesteśmy zatrudnieni na podstawie umowy o pracę, o tyle sytuacja komplikuje się, gdy pracodawca zaoferował nam umowę cywilnoprawną (popularna „umowa śmieciowa”). W tym pierwszym przypadku, procedura jest uproszczona, w szczególności gdy umowa została zawarta na czas nieokreślony. W przypadku umowy zawartej na czas określony, klient nie stoi wcale na straconej pozycji. Solidnie udokumentowany staż pracy na danym stanowisku przybliży klienta do pozytywnej decyzji kredytowej. Najmniej restrykcyjne banki wymagają minimalnego, 3-miesięcznego stażu pracy, ale największe szanse na uzyskanie kredytu mają osoby zatrudnione na danym stanowisku od co najmniej 6 miesięcy lub nawet roku. Jeśli dana osoba jest zatrudniona na okres próbny, konieczna może okazać się promesa, potwierdzająca, że pracodawca zamierza przedłużyć z pracownikiem umowę po wygaśnięciu bieżącej umowy. Na marginesie, warto zaznaczyć, że taka „promesa” nie stanowi w żadnym wypadku formalnej gwarancji zatrudnienia i pracodawca może ją zignorować bez ponoszenia żadnych konsekwencji.

Osoby, zatrudnione na podstawie umowy cywilnoprawnej, nie pozostają bez szans na otrzymanie kredytu hipotecznego. Należy jednak uczciwie powiedzieć, że ich pozycja wyjściowa jest znacznie gorsza, o ile nie osiągają relatywnie wysokich dochodów. Suma, zapisana na umowie, zostanie pomniejszona przez bank o tzw. koszty uzyskania przychodu, które kredytodawca oszacuje w indywidualny i niestety, arbitralny sposób – w efekcie, bazowa kwota dochodu może zostać zredukowana nawet o połowę. To nie koniec toru przeszkód, który bank funduje osobom, zatrudnionym na podstawie tego typu umów. Wydłużeniu ulega okres, w odniesieniu do którego analizowane są przychody takiej osoby. Oprócz zweryfikowania średniego poziomu zarobków, bank wnikliwie przyjrzy się ciągłości zatrudnienia – czasy, w których wystarczyło przepracować w danym miejscu 6 miesięcy, powoli odchodzą w niepamięć. Obecnie, niektóre banki wymagają nawet dwuletniego stażu pracy na podstawie umowy-zlecenie lub umowy o dzieło. Jeżeli klient pracuje w branży, gdzie rotacja pracowników jest bardzo duża, mogą pojawić się problemy z uzyskaniem kredytu.

Działalność gospodarcza a kredyt hipoteczny

Omijając grząski grunt sporu o wartość pracy na etacie (państwowym lub nie) a prowadzenia własnej działalności gospodarczej, ograniczymy się jedynie do stwierdzenia, że osoby przedsiębiorcze wcale nie stoją na uprzywilejowanej pozycji. Zdarza się, że bank odmawia kredytu przedsiębiorcy, który zarabia 5 tysięcy złotych z tytułu własnej działalności, a identyczny przyznaje osobie, zatrudnionej na etacie, która zarabia 1,5 tysiąca złotych. Ta zależność najlepiej dokumentuje wpływ formy zatrudnienia na proces oceny zdolności kredytowej. Rozbieżność bierze się stąd, że jeśli rozliczamy się z Urzędem Skarbowym w formie ryczałtowej, bank weźmie pod uwagę jedynie część naszych rzeczywistych dochodów.

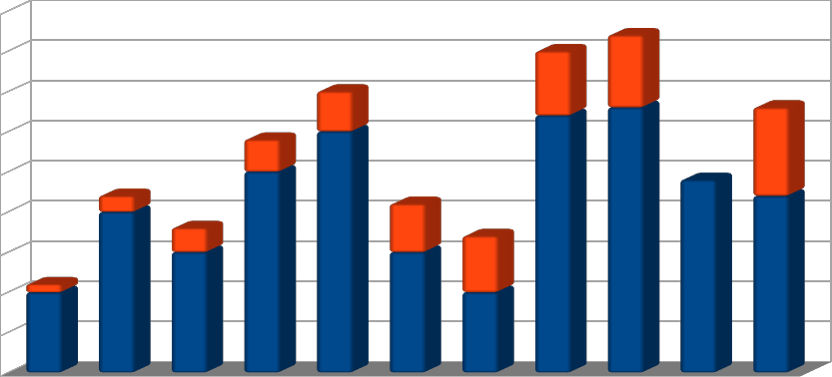

Wyższy poziom zaufania do pracownika etatowego niż do przedsiębiorcy wynika z suchej analizy danych statystycznych płynących z Banku Danych Lokalnych Głównego Urzędu Statystycznego GUS. A z danych GUS wprost wynika, że znakomita większość osób rozpoczynających własny biznes jest absolutnie do niego nie przygotowana ale to nie jest głównym problemem bo głównym problemem jest to, że osoby te są bardzo mocno przekonane o prostocie zadania, które przed nimi stoi – instytucje finansowe doskonale wiedzą o tym i uwzględniają to w swoich wyliczeniach.

Oprócz tego, samozatrudnienie wiąże się z koniecznością udokumentowania co najmniej rocznego, a czasem nawet dwuletniego, okresu działania firmy. Wskutek takich regulacji, dochodzi do absurdalnej sytuacji, w której zatrudniany pracownik może ubiegać się o kredyt hipoteczny już po 3 miesiącach, a pracodawca musi czekać z wnioskiem kolejne 9 miesięcy. Także analiza dokumentów finansowych obejmuje dłuższy okres – niezbędne będzie wykazanie dochodów w przekroju minimum 12 miesięcy, poprzedzających moment złożenia wniosku. Jeżeli rozliczamy się na podstawie książki przychodów i rozchodów, musimy dostarczyć jej kopię bankowi – wraz z:

- Potwierdzonym przez urząd skarbowy rozliczeniem PIT, obejmującym miniony rok

- Zaświadczeniem o niezaleganiu ze składkami – zarówno względem ZUS, jak i Urzędu Skarbowego

- Dokumenty rejestrowe działalności: wypis z KRS, wypis z rejestru CEIDG, REGON, decyzja o nadaniu NIP.

Kolejnym utrudnieniem jest polityka banku w kontekście zjawisk rynkowych; jeśli działamy w sektorze, który znajduje się na liście branż zidentyfikowanych jako te, którym grozi załamanie koniunktury – nasz wniosek może natknąć się na barierę nie do sforsowania.

Praca za granicą a kredyt hipoteczny

Modyfikacja regulacji prawnych (Rekomendacja S) poskutkowała tym, że waluta, w której zaciągany jest kredyt hipoteczny, musi być zgodna z walutą, w której zarabia kredytobiorca. Komisja Nadzoru Finansowego jest szczególnie uczulona na kwestię ryzyka kursowego (jego ofiarami – mniej lub bardziej świadomymi – są słynni „frankowicze”) i nic nie wskazuje na to, że zasada zgodności waluty przestanie obowiązywać w najbliższym czasie. Wymagania, stawiane przez banki osobom, pracującym poza granicami Polski, są znacznie bardziej restrykcyjne, niż w przypadku pozostałych klientów. Muszą się one liczyć z większą ilością formalności, związanych z udokumentowaniem stabilności zatrudnienia i dochodu; oprócz tego, emigranci muszą dysponować wyższym wkładem własnym. Jedynie kilka banków udziela kredytów w obcych walutach; najpopularniejsze są pożyczki w euro, funtach i frankach szwajcarskich – tylko jeden bank pożycza duńskie, szwedzkie lub norweskie korony.

Dodajmy jednak, że w związku z niskimi wartościami wskaźników LIBOR 3M czy EURIBOR 3M, zaciągnięcie kredytu hipotecznego w obcej walucie może być bardzo opłacalne.

Przykład samodzielnego szacowania zdolności kredytowej

Załóżmy, że para – posiadająca jedno dziecko – ubiega się o kredyt hipoteczny w wysokości 300 000 zł, który posłuży do zakupu mieszkania o wartości 350 000 zł. Główne czynniki, które bank weźmie pod uwagę przy ocenie ryzyka kredytowego, to:

- Wartość nieruchomości – 350 000 zł

- Kwota kredytu – 300 000 zł

- Wkład własny – 50 000 zł

- Okres kredytowania – 30 lat

- Wiek – w chwili spłaty ostatnie raty kredytu nie przekroczy 65 lat

- Liczba osób w gospodarstwie domowym – dwie dorosłe osoby i jedno dziecko

- Podstawowe źródło dochodów – umowa o pracę na czas nieokreślony

- Wysokość miesięcznych dochodów netto – 5.000 zł

- Okres zatrudnienia – minimum 6 miesięcy

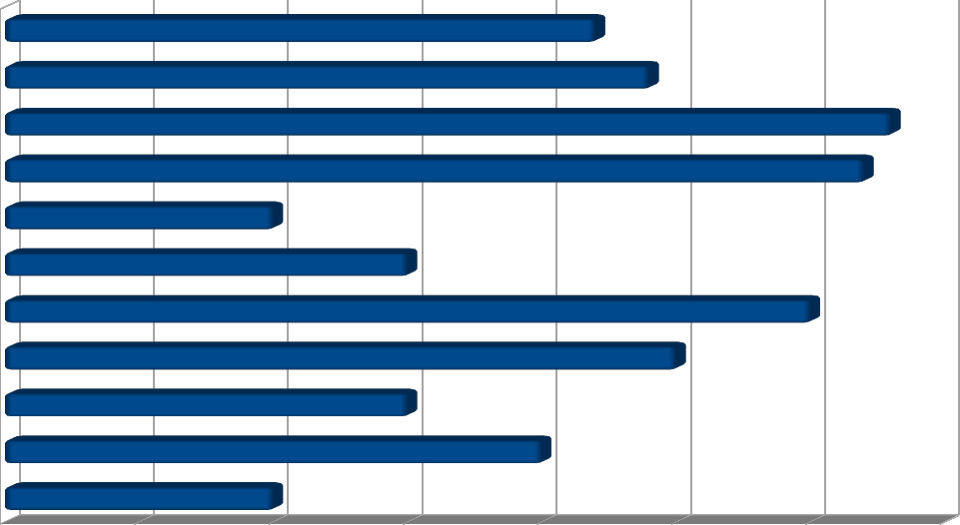

Na ich podstawie można obliczyć orientacyjną zdolność kredytową; poniższa tabela ilustruje dość istotne różnice w sposobie oceny wiarygodności klienta, które znajdują odzwierciedlenie w poziomie szacunkowej zdolności kredytowej. Do porównania zostały dobrane popularne banki: Bank Pocztowy (zobacz stronę www kredyt hipoteczny Bank Pocztowy), Bank Pekao (zobacz stronę www kredyt hipoteczny Bank Pekao), Deutsche Bank, mBank (zobacz stronę www kredyt hipoteczny mBank) oraz PKO Bank Polski (zobacz stronę www kredyt hipoteczny PKO Bank Polski)

Bank | Zdolność Kredytowa |

|---|---|

Bank Pocztowy | 560 966 zł |

Bank Pekao | 490 538 zł |

Deutsche Bank | 424 188 zł |

mBank | 371 845 zł |

PKO Bank Polski | 366 629 zł |

Dane zamieszczone w powyższej tabeli mają wyłącznie poglądowy charakter. Na ich przykładzie można jednak uwydatnić fakt, że identyczny wniosek kredytowy może zostać zweryfikowany przez różne banki w zupełnie odmienny sposób. Oprócz parametrów, uwzględnionych w zestawieniu, większość instytucji finansowych sięgnie po własne narzędzia i wszelkie dodatkowe informacje, w których posiadanie mogą one wejść zgodnie z prawem. Właśnie dlatego ostateczna ocena zdolności kredytowej, dokonywana przez bank, może diametralnie różnić się od wyników, które podają ogólnodostępne, kalkulatory online.

Podsumowanie

Nie istnieje jednoznaczna odpowiedź na pytanie „ile trzeba zarabiać, aby dostać kredyt hipoteczny” – jest to bezpośrednio uzależnione nie tylko od naszych zarobków i tego, ile pieniędzy chcemy otrzymać, ale jest również uzależnione od szeregu innych czynników przytoczonych powyżej. Zamiast zastanawiać się ile konkretnie musimy zarabiać, warto ustalić jakie były nasze przychody w perspektywie ostatnich kilku miesięcy lub nawet lat – średnie, ale stabilne, czy wysokie i nieregularne? W świetle zgromadzonych informacji, jest pewne, że regularne dochody zwiększają szansę na pozytywną decyzję kredytową. Wysokość zarobków wpływa na maksymalną sumę, którą bank będzie nam skłonny pożyczyć – jednak o samym przyznaniu kredytu nie decyduje już wielkość potencjalnych odsetek, ale prawdopodobieństwo, że klient będzie terminowo spłacał zaciągnięte zobowiązanie.

Od 2005 roku zajmuję się finansami. Pracowałem w bankach i instytucjach pożyczkowych.

Z zawodu jestem programistą i przez wiele lat pracy udało mi się skutecznie wdrożyć wiele moich systemów w bankach, administracji państwowej oraz w prywatnych przedsiębiorstwach i korporacjach.

Przed branżą finansową zajmowałem się wywiadem gospodarczym, zabezpieczeniami informacji cyfrowych i mienia oraz biometrią. Łączę to wszystko jako informatyk śledczy na polu instytucji finansowych.

Bardzo przydatny artykuł, teraz właśnie jestem na etapie staranie się o kredyt hipoteczny i trochę szczerze się boję o to czy go dostane. A co kredytami pozabankowymi? Np. w firmie Kredyt123 wyliczono mi całkiem przyjemną kwotę ostateczną do spłaty przy kredycie na 200 tysięcy złotych. Warto też szukać w takich firmach? Na pewno będzie łatwiej dostać tam kredyt

Nie warto proszę Pana @Marlon

bo jak widzę nachalną reklamę jak ta właśnie Pana to z góry dziękuję za usługi na takim poziomie